ریسک سیستماتیک به ریسک ذاتی کل بازار یا کل اقتصاد که بر انواع مختلفی از دارایی ها و سرمایه گذاری ها تحمیل می شود، اشاره دارد. ریسک سیستماتیک که به عنوان ریسک غیرقابل تنوع، ریسک نوسان یا ریسک بازار نیز شناخته می شود، بر کل بازار تأثیر می گذارد، نه فقط یک سهام یا یک صنعت خاص.

ریسک سیستماتیک هم غیرقابل پیش بینی است و هم اجتناب کامل و یا کنترل کامل آن غیرممکن است. این نوع ریسک را نمی توان از طریق متنوع سازی، با استفاده از استراتژی تخصیص صحیح دارایی ها کاهش داد.

ریسک سیستماتیک زمینه ساز سایر ریسک های سرمایه گذاری مانند ریسک صنعت است. به عنوان مثال، اگر یک سرمایهگذار بیش از حد بر سهام مثلا خودرویی تاکید کرده باشد، میتوان با سرمایهگذاری در طیفی از سهام در بخشهای دیگر، مانند بخش دارو و درمان و یا بخش پتروشیمی، تنوع لازم را ایجاد کرد.

با این حال، ریسک سیستماتیک شامل تغییرات نرخ بهره، تورم، رکود اقتصادی و جنگ، تغییرات نرخ ارز و سایر تغییرات عمده و کلان اقتصادی است. تغییرات در این حوزه ها می تواند کل بازار را تحت تاثیر قرار دهد و نمی توان با تغییر موقعیت ها در یک سبد سهام و متنوع سازی دارایی ها، آن را کاهش داد.

برای کمک به مدیریت ریسک سیستماتیک، سرمایهگذاران باید اطمینان حاصل کنند که پورتفوی آنها شامل انواع داراییها، مانند درآمد ثابت، پول نقد، و مستغلات است که هر یک در صورت تغییر سیستمیک عمده در اقتصاد کلان، واکنش متفاوتی را از خود نشان میدهند. به عنوان مثال، افزایش نرخ بهره، برخی از اوراق قرضه جدید را با ارزش تر می کند، در حالی که باعث می شود برخی از سهام شرکت ها قیمت خود را کاهش دهند، بنابریان در صورت افزایش نرخ بهره، اطمینان از اینکه پورتفوی شما دارای اوراق بهادار درآمدثابت فراوانی است، سبب جبران کاهش ارزش سهام موجود در سبد سرمایه گذاری های شما خواهد شد.

ریسک سیستماتیک در مقابل ریسک غیر سیستماتیک

نقطه مقابل ریسک سیستماتیک، ریسک غیرسیستماتیک است که گروه بسیار خاصی از اوراق بهادار را تحت تاثیر قرار می دهد. ریسک غیر سیستماتیک را می توان از طریق تنوع کاهش داد. در حالی که ریسک سیستماتیک را می توان به عنوان احتمال زیان مرتبط با کل بازار یا بخشی از آن در نظر گرفت، ریسک غیرسیستماتیک به احتمال زیان در یک صنعت یا اوراق بهادار خاص اشاره دارد. به عنوان مثال تغییرات نرخ بهره برای سهام یک شرکت خودرویی، ریسک سیستماتیک بوده و از طرفی میزان اهرم مالی و بدهی های این شرکت، ریسک غیر سیستماتیک را برای سهام آن شرکت ایجاد می کند.

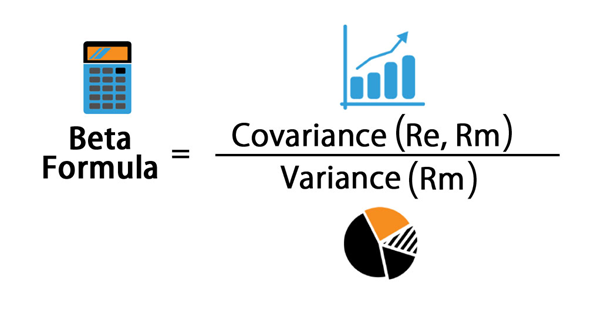

اگر میخواهید بدانید که یک اوراق بهادار، صندوق یا پورتفولیوی خاص چقدر ریسک سیستماتیک دارد، میتوانید به بتای (beta) آن نگاه کنید، که میزان نوسانات آن سرمایهگذاری را در مقایسه با کل بازار اندازهگیری میکند. بتای بیشتر از عدد یک به این معنی است که سرمایه گذاری دارای ریسک سیستماتیک بیشتری (یعنی نوسانات بیشتر) نسبت به بازار است، در حالی که عدد کمتر از یک به معنای ریسک سیستماتیک کمتر (یعنی نوسانات کمتر) نسبت به بازار است. بتای برابر با یک به این معنی است که سرمایه گذاری دارای ریسک سیستماتیک مشابه بازار است.

ریسک سیستماتیک و رکود بزرگ سال 2008 ایالات متحده آمریکا

رکود بزرگ همچنین نمونه ای از ریسک سیستماتیک را ارائه می دهد. هر کسی که در سال 2008 در بازار سرمایه گذاری کرد، ارزش سرمایه گذاری های خود را به شدت از این رویداد اقتصادی متاثر کرد. رکود بزرگ به طرق مختلف بر طبقات دارایی تأثیر گذاشت، زیرا اوراق بهادار پرریسک (مثلاً آنهایی که دارای اهرم بیشتری بودند) در مقادیر زیادی فروخته شدند، در حالی که دارایی های ساده تر، مانند اوراق قرضه خزانه داری ایالات متحده، ارزشمندتر شدند.

بنابراین ریسک غیر سیستماتیک، نقطه مقابل ریسک سیستماتیک است، که گروه بسیار خاصی از اوراق بهادار را تحت تاثیر قرار می دهد. ریسک غیر سیستماتیک را می توان از طریق متنوع کردن دارایی ها یا سرمایه گذاری ها کاهش داد. در حالی که ریسک سیستماتیک را می توان به عنوان احتمال زیان مرتبط با کل بازار یا بخشی از آن در نظر گرفت، ریسک غیرسیستماتیک به احتمال زیان در یک صنعت یا اوراق بهادار خاص اشاره دارد.

رابطه بین عامل بتا (Beta factor) و ریسک سیستماتیک چیست؟

عامل ریسک سیستماتیک یا همان (بتا) در حقیقت از محاسبه کوواریانس بین تغییرات بازده یک دارایی در طول زمانی بلندمدت و تغییرات بازده بازار کل یا پورتفوی مادر محاسبه شده که رقم بدست آمده بر پراکندگی بازده های ایجاد شده توسط بازار کل یا پورتفوی مادر تقسیم می شود، عدد حاصه بیش از 95% موارد بین منفی سه تا مثبت سه متغییر می باشد، منفی بودن بتا به معنای رفتار معکوس آن دارایی خاص با رفتا بازار کل می باشد، و اعداد بزرگتر رفتارهای تهاجمی تر را نشان می دهد، از طرفی اگر یک دارایی رفتاری کاملا مشابه بازار کل (پورتفوی مادر) داشته باشد، عامل بتا برای آن مثبت یک خواهد بود. از این عدد در محاسبه بازده مورد انتظار دارایی ها در مدل ارزشگذاری دارایی های سرمایه ای استفاده می شود.

به عنوان مثال اگر یک دارایی و یا یک سهم، دارای عدد بتای منفی یک باشد، این بدان معناست که آن دارایی یا سهام نسبت به کلیت بازار یا اقتصاد کلان رفتاری معکوس یا وارونه دارد، اگر بازار روبه بهبود باشد، آن دارایی رو به رکود می رود و اگر بازار به سمت رکود پیش برود، آن دارایی به سمت رونق و بهبود پیش خواهد رفت. معادله محاسبه عدد بتا به شرح زیر است:

سخن پایانی

ریسک سیستماتیک به ریسکهای ذاتی کل بازار یا اقتصاد اشاره دارد، نه اینکه مختص یک شرکت یا صنعت خاص باشد. همچنین به عنوان ریسک بازار یا ریسک غیرقابل تنوع شناخته می شود و می تواند ناشی از عواملی مانند تورم، رکود و جنگ، تغییرات نرخ بهره، نوسانات نرخ ارز، بلایای طبیعی و سایر رویدادهای کلان اقتصادی باشد که بر کل بازار تأثیر می گذارد.

این ریسک بر همه سرمایه گذاری ها در یک بازار یا اقتصاد خاص تأثیر می گذارد. در نتیجه، سرمایه گذاران باید هنگام تصمیم گیری های سرمایه گذاری از پتانسیل ریسک سیستماتیک آگاه باشند و از طریق استراتژی هایی مانند تخصیص دارایی در بخش هایی که تاثیر کمتری از این ریسک می بینند مانند اوراق خزانه، و یا خرید اوراق مشتقه دارایی ها (اختیار معامله) در کنار خرید خود آن دارایی برای مدیریت این ریسک گام بردارند.

جمله ای که در این خصوص معروف است این است که بازار، به تحمل ریسک سیستماتیک پاداش می دهد و نه به تحمل ریسک غیر سیستماتیک