نسبت گردش دارایی، میزان فروش یا درآمد یک شرکت را نسبت به میزان دارایی های آن اندازه گیری می کند. نسبت گردش دارایی ها می تواند به عنوان شاخصی از کارایی استفاده از دارایی های یک شرکت برای ایجاد درآمد مورد استفاده قرار گیرد.

هر چه نسبت گردش دارایی ها بالاتر باشد، شرکت در کسب درآمد از دارایی های خود کارآمدتر عمل می کند. برعکس، اگر یک شرکت نسبت گردش دارایی های پایینی داشته باشد، نشان میدهد که آن کسب و کار به طور مؤثر از داراییهای خود برای ایجاد فروش استفاده نمیکند.

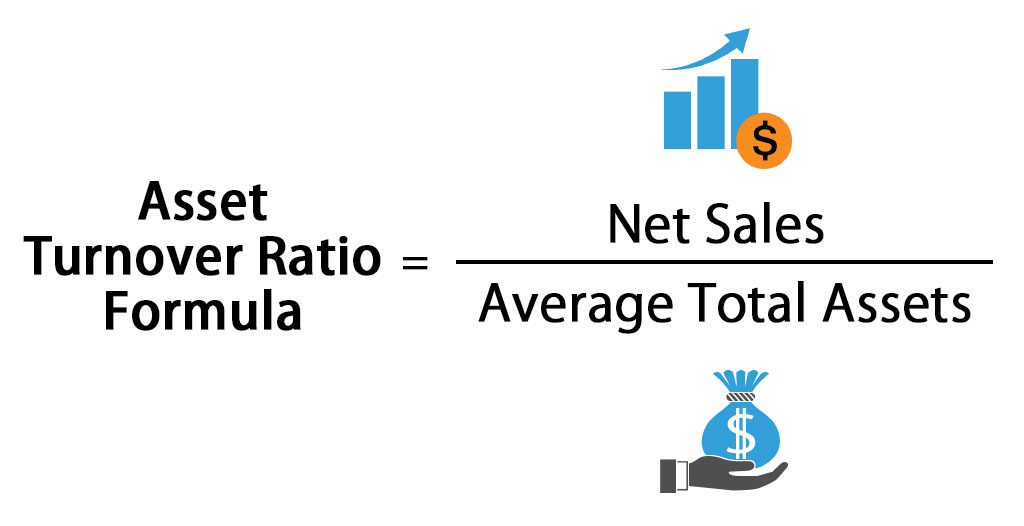

در زیر مراحل و همچنین فرمول محاسبه نسبت گردش دارایی آورده شده است.

Net Sales = خالص فروش شرکت در یک دوره

Average Total Asset = متوسط دارایی های یک شرکت در طول یک دوره

نسبت گردش دارایی از ارزش دارایی های یک شرکت در مخرج فرمول استفاده می کند. برای تعیین ارزش دارایی های یک شرکت، ابتدا باید میانگین ارزش دارایی ها در طول دوره مدنظر محاسبه شود.

به طور معمول، نسبت گردش دارایی ها به صورت سالانه محاسبه می شود. هرچه نسبت گردش دارایی ها بالاتر باشد، شرکت عملکرد بهتری دارد، زیرا نسبت های بالاتر نشان می دهد که شرکت درآمد بیشتری به ازای هر یک ریال دارایی ایجاد می کند.

نسبت گردش دارایی ها برای شرکتها در برخی از صنایع بیشتر از سایر بخشها است. برای مثال، کالاهای اصلی خردهفروشی و مصرفکننده، صنایع خدماتی و یا صنایع غذایی، فروش های بیشتری به نسبت میزان دارایی های خود ایجاد می کنند، بنابراین، دارای بالاترین میانگین نسبت گردش دارایی ها هستند. برعکس، شرکتها در صنایعی مانند املاک و مستغلات، فلزات اساسی، معادن و خودروسازی پایههای دارایی بزرگتری دارند و فروش آنها به نسبت دارایی هایشان کمتر می باشد و در نتیجه گردش کمتری ایجاد می کنند.

از آنجایی که این نسبت می تواند از یک صنعت به صنعت دیگر بسیار متفاوت باشد، مقایسه نسبت گردش دارایی های یک شرکت خرده فروشی و یک شرکت فولادی چندان سازنده نخواهد بود. مقایسه تنها زمانی معنادار است که برای شرکت های مختلف در یک بخش یا یک صنعت خاص انجام شود، به عنوان مثال محاسبه این نسبت برای شرکتهای فولادی می تواند سبب مقایسه بهترین میزان گردش دارایی ها بین این شرکتها باشد.

دکتر اسماعیل ابراهیمی

در اینجا نسبت گردش دارایی ها را برای چهار شرکت در بخشهای خردهفروشی و خدمات مخابراتی که دو صنعت با گردش دارایی های متفاوت هستند را برای سال مالی 2020 محاسبه کنیم.

شرکت خرده فروشی وال مارت

شرکت خرده فروشی تارگت کورپوریشن

AT&T شرکت مخابراتی و ارتباطاتی

شرکت ارتباطات وریزون

Asset Turnover Examples (2020) | ||||

($ Millions) | شرکت وال مارت | شرکت تارگت | AT&T شرکت | شرکت وریزون |

دارایی ابتدای دوره | 219,295 | 42,779 | 551,669 | 291,727 |

دارایی پایان دوره | 236,495 | 51,248 | 525,761 | 316,481 |

میانگین دارایی ها | 227,895 | 47,014 | 538,715 | 304,104 |

درآمد فروش | 524,000 | 93,561 | 171,760 | 128,292 |

گردش دارایی ها | 2.3 | 2.0 | 0.32 | 0.42 |

AT&T و شرکت وریزون دارای نسبت گردش دارایی کمتر از یک هستند که برای شرکتهای بخش مخابرات معمولی است. از آنجایی که این شرکت ها دارای پایگاه های بزرگی هستند، انتظار می رود که به آرامی دارایی های خود را از طریق فروش واگذار کنند.

واضح است که مقایسه نسبت گردش دارایی برای شرکت وال مارت و شرکت AT&T منطقی نیست، زیرا آنها در صنایع بسیار متفاوتی فعالیت می کنند. اما مقایسه نسبت های گردش دارایی برای شرکت AT&T در مقایسه با شرکت Verizon ممکن است تخمین بهتری از اینکه کدام شرکت از دارایی ها به طور موثرتری در آن صنعت استفاده می کند ارائه دهد. از جدول بالا، می توان مشاهده کرد که شرکت Verizon داراییهای خود را با نرخی سریعتر از شرکت AT&T میگرداند.

همچنین می توان در جدول فوق مشاهده نمود که شرکت وال مارت به ازای هر دلار دارایی، 2.3 دلار فروش داشت، در حالی که شرکت تارگت 2 دلار درآمد داشت. گردش مالی تارگت میتواند نشان دهد که این شرکت خردهفروشی با فروش ضعیف یا نگهداری موجودی کالاهای منسوخ مواجه است.

علاوه بر این، گردش دارایی های کم آن ممکن است به این معنی باشد که شرکت روشهای جمعآوری ضعیفی دارد، دوره وصول شرکت ممکن است خیلی طولانی باشد و منجر به دریافت حساب های دریافتنی بالاتر شود. شرکت تارگت همچنین نمیتواند از داراییهای خود به طور مؤثر استفاده کند، داراییهای ثابتی مانند تجهیزات ممکن است بیکار بمانند یا با تمام ظرفیت خود مورد استفاده قرار نگیرند.

در شرکتهای ایرانی هم این موضوع به وضوح قابل مشاهده است، در مثال زیر دو شرکت از دو صنعت مختلف با گردش دارایی های متفاوت را برای سال مالی 1401 بررسی می نماییم. (شرکت صنعتی و معدنی چادرملو و شرکت خدمات رایانه ای آسان پرداخت پرشین).

شرکت آسان پرداخت پرشین | شرکت صنعتی و معدنی چادرملو | ارقام به میلیون ریال (سال مالی 1401) |

۱۴,۶۲۱,۹۴۵ | ۴۸۹,۹۲۶,۹۳۱ | دارایی های ابتدای دوره |

۱۹,۷۹۲,۴۱۴ | ۶۰۱,۲۶۹,۷۷۷ | دارایی های انتهای دوره |

17,207,180 | 545,598,354 | میانگین دارایی ها |

۷۳,۱۳۸,۲۳۰ | ۴۳۷,۷۳۶,۴۲۲ | درآمد فروش |

4.3 | 0.8 | گردش دارایی ها |

همان طور که در جدول فوق مشاهده می شود، شرکتی مانند شرکت صنعتی و معدنی چادرملو که برای تولید و ایجاد فروش از دارایی های زیادی استفاده می نمایید، در صنعتی فعالیت دارد که در آن میزان درآمدهای فروش به نسبت دارایی های مورد استفاده کمتر بوده و در نتیجه نسبت گردش دارایی ها در این نوع صنایع پایین می باشد که برای شرکت چادرملو به 0.8 رسیده است. اما همین عدد برای شرکتی مانند شرکت خدمات رایانه ای آسان پرداخت پرشین 4.3 بوده که نشان می دهد این نوع صنایع و شرکتها برای ایجاد فروش از دارایی های کمتری استفاده می کنند و در نتیجه دارای گردش دارایی های بالاتری نسبت به برخی صنایع دیگر هستند.

حال برای مقایسه نباید این دو شرکت را با هم مقایسه نمود، بلکه مقایسه شرکتهایی در همان صنعت با هم نتایج دقیق تری را ارائه می دهد، به عنوان مثال شرکت آسان پرداخت پرشین باید با شرکتهایی مانند شرکت تجارت الکترونیک پارسیان و به پرداخت ملت مقایسه گردد، و از طرفی شرکت چادرملو نیز باید با شرکتهایی مانند شرکت صنعتی و معدنی گل گهر و یا فولاد صبانور باید مقایسه شود.

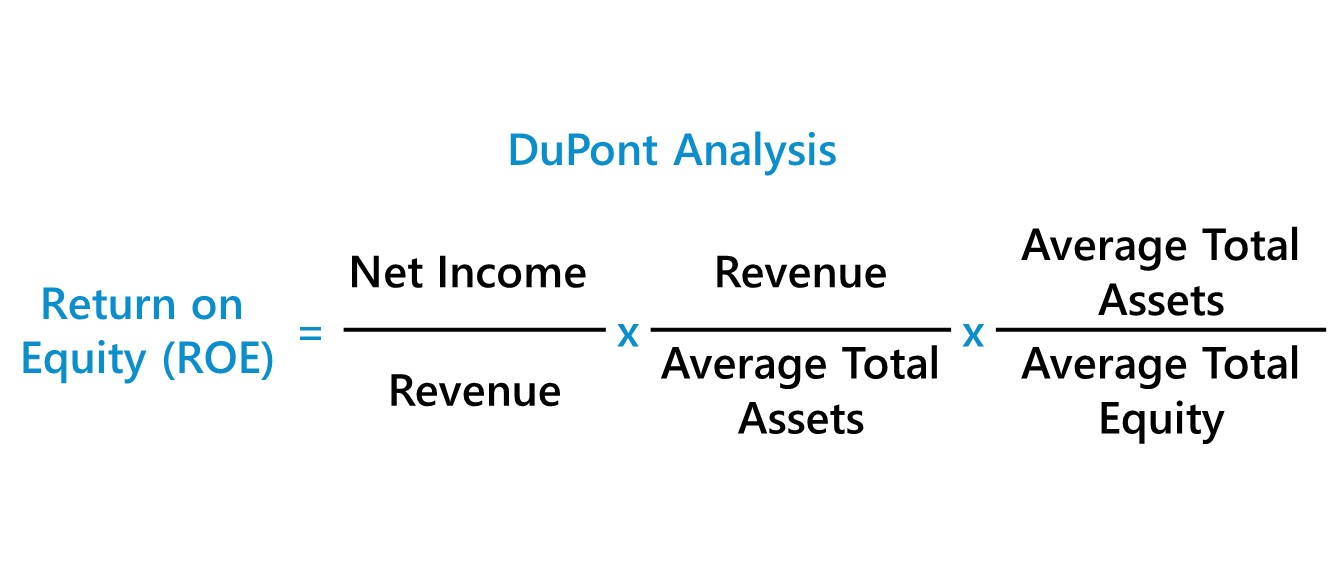

نسبت گردش دارایی جزء کلیدی تجزیه و تحلیل DuPont است، سیستمی که شرکت DuPont در طول دهه 1920 شروع به استفاده از آن برای ارزیابی عملکرد در بخشهای شرکتی کرد. اولین مرحله از تجزیه و تحلیل DuPont، بازده حقوق صاحبان سهام (ROE) را به سه جزء تقسیم می کند که یکی از آنها گردش دارایی و دو جزء دیگر حاشیه سود و اهرم مالی است. مرحله اول تحلیل دوپونت را می توان به صورت زیر نشان داد:

گاهی اوقات، سرمایه گذاران و تحلیلگران، بیشتر به اندازه گیری سرعت تبدیل دارایی های ثابت یا دارایی های جاری شرکت به فروش علاقه مند هستند. در این موارد، تحلیلگر می تواند از نسبت های خاصی مانند نسبت گردش دارایی ثابت یا نسبت سرمایه در گردش برای محاسبه کارایی این طبقات دارایی استفاده کند. نسبت سرمایه در گردش نشان می دهد که یک شرکت تا چه اندازه از تامین مالی خود از سرمایه در گردش برای تولید و ایجاد فروش یا درآمد استفاده می کند.

در حالی که نسبت گردش دارایی، میانگین کل دارایی ها را در مخرج در نظر می گیرد، نسبت گردش دارایی ثابت فقط به دارایی های ثابت نگاه می کند. نسبت گردش دارایی ثابت (FAT) به طور کلی توسط تحلیلگران برای اندازه گیری عملکرد عملیاتی استفاده می شود. این نسبت کارایی، فروش خالص (صورت درآمد) را با داراییهای ثابت (ترازنامه) مقایسه میکند و توانایی شرکت برای تولید خالص فروش از سرمایهگذاریهای داراییهای ثابت خود، یعنی ماشین آلات و تجهیزات (PP&E) را اندازهگیری میکند.

مانده دارایی ثابت خالص استهلاک انباشته مصرف شده است. استهلاک عبارت است از تخصیص بهای تمام شده یک دارایی ثابت که هر سال در طول عمر مفید دارایی توزیع می شود – یا هزینه می شود. به طور معمول، نسبت گردش دارایی ثابت بالاتر نشان می دهد که یک شرکت به طور مؤثرتری از سرمایه گذاری خود در دارایی های ثابت برای ایجاد درآمد استفاده کرده است.

در حالی که نسبت گردش دارایی باید برای مقایسه سهام شرکتهای مشابه استفاده شود، این معیار تمام جزئیاتی را که برای تجزیه و تحلیل سهام مفید باشد ارائه نمی دهد. ممکن است نسبت گردش دارایی های یک شرکت در هر سال به طور قابل ملاحظه ای با سال های قبل یا بعد از آن متفاوت باشد. سرمایه گذاران باید روند نسبت گردش دارایی ها را در طول زمان بررسی کنند تا تعیین کنند که آیا استفاده از دارایی ها در حال بهبود یافتن یا بدتر شدن است.

زمانی که یک شرکت با پیش بینی رشد بالاتر، دارایی های زیادی را خریداری می کند، نسبت گردش دارایی ممکن است به طور مصنوعی کاهش یابد. همچنین، بسیاری از عوامل دیگر (مانند فصلی بودن) می توانند بر نسبت گردش دارایی شرکت در دوره های کوتاه تر از یک سال تأثیر بگذارند.

نسبت گردش دارایی ها در بخشها و صنایع مختلف متفاوت است، بنابراین فقط نسبتهای شرکتهایی که در یک بخش هستند باید مقایسه شوند. برای مثال، شرکتهای خردهفروشی یا صنایع خدماتی دارای داراییهای نسبتاً کوچکی هستند که با حجم فروش بالایی همراه است. این منجر به متوسط نسبت گردش دارایی بالا می شود. در همین حال، شرکتهایی در صنایع سنگین تمایل دارند داراییهای بزرگی داشته باشند که به معنای کاهش گردش دارایی ها است.

بنابراین نمی توان یک عدد واحد را برای تمام شرکتها به عنوان یک عدد مناسب معرفی و اعلام کرد، این عدد برای صنایع و بخش های مختلف می تواند متفاوت باشد.

یک شرکت ممکن است سعی کند با انباشتن قفسه های خود با اقلام با قابلیت فروش بالا، پر کردن موجودی انبار فقط در صورت لزوم و افزایش ساعات کاری خود برای افزایش ترافیک و افزایش فروش، نسبت گردش دارایی پایین را افزایش دهد. برای مثال، مدیریت موجودی بهموقع (JIT)، سیستمی است که به موجب آن یک شرکت ورودیها را تا حد امکان نزدیک به زمانی که واقعاً مورد نیاز است، دریافت میکند. بنابراین، اگر یک کارخانه مونتاژ خودرو نیاز به نصب کیسه هوا داشته باشد، ذخیره ای از کیسه های هوا را در قفسه های خود نگه نمی دارد، بلکه آنها را با ورود آن خودروها به خط مونتاژ دریافت می کند.

مانند بسیاری دیگر از ارقام حسابداری، مدیریت یک شرکت می تواند تلاش کند تا کارایی آن را روی کاغذ بهتر از آنچه هست نشان دهد. به عنوان مثال، فروش دارایی ها برای آماده شدن برای کاهش رشد، تأثیری بر افزایش مصنوعی نسبت فوق دارد. تغییر روش های استهلاک برای دارایی های ثابت می تواند اثر مشابهی داشته باشد زیرا ارزش حسابداری دارایی های شرکت را تغییر می دهد.

سخن پایانی اینکه نسبت گردش دارایی ها معیاری است که درآمدها را با دارایی ها مقایسه می کند. نسبت گردش دارایی بالا نشان دهنده شرکتی است که به طور مطلوب در ایجاد سطح بالایی از درآمد از میزان نسبتاً کم دارایی ها موفق عمل می کند. مانند سایر معیارهای یک کسب و کار، نسبت گردش دارایی زمانی مؤثرتر است که برای مقایسه شرکت های مختلف در یک صنعت استفاده شود.

بنابراین شرکتهای گوناگون می توانند با بهبود این نسبت در کسب و کار خود، سبب افزایش ارزش کسب و کار خود شوند.

مدیریت یک شرکت می تواند تلاش کند تا کارایی آن را روی کاغذ بهتر از آنچه هست نشان دهد. به عنوان مثال، فروش دارایی ها برای آماده شدن برای کاهش رشد، تأثیری بر افزایش مصنوعی نسبت فوق دارد.

با انباشتن قفسه های خود با اقلام با قابلیت فروش بالا، پر کردن موجودی انبار فقط در صورت لزوم و افزایش ساعات کاری خود برای افزایش ترافیک و افزایش فروش

نسبت گردش دارایی، میانگین کل دارایی ها را در مخرج در نظر می گیرد، نسبت گردش دارایی ثابت فقط به دارایی های ثابت نگاه می کند. نسبت گردش دارایی ثابت (FAT) به طور کلی توسط تحلیلگران برای اندازه گیری عملکرد عملیاتی استفاده می شود.