یک شرکت برای راه اندازی کسب و کار خود به منابع مالی نیاز دارد. برای اکثر شرکت ها، منابع مالی از طریق انتشار اوراق بدهی و فروش سهام عادی افزایش می یابد. مقدار بدهی و حقوق صاحبان سهام که ساختار سرمایه یک شرکت را تشکیل می دهد، پیامدهای ریسک و بازده زیادی برای کسب و کار دارد. بنابراین، مدیریت شرکت باید از یک فرآیند کامل و محتاطانه برای ایجاد ترکیب مناسبی از ساختار سرمایه هدف شرکت استفاده کند. ساختار سرمایه نحوه تامین مالی عملیات و رشد یک شرکت با استفاده از منابع مختلف وجوه است.

اهرم مالی میزان استفاده شرکت از اوراق تامین مالی با درآمد ثابت مانند صکوک و همچنین سهام ممتاز در ساختار سرمایه یک شرکت است. اهرم مالی در شرکتها سبب ایجاد سپر مالیاتی برای آن کسب و کار می گردد.

استفاده از اهرم مالی همچنین زمانی ارزش دارد که دارایی هایی که با استفاده از منابع بدهی خریداری می شوند بیش از هزینه بدهی که برای تامین مالی آنها استفاده شده است، درآمد داشته باشند.

در هر دوی این شرایط (وجود سپر مالیاتی و نرخ بازده بیش از نرخ تامین مالی)، استفاده از اهرم مالی باعث افزایش سود شرکت می شود. با این اوصاف، اگر شرکت درآمد مشمول مالیات کافی نداشته باشد، یا اگر سود عملیاتی آن کمتر میزان لازم باشد، اهرم مالی باعث کاهش ارزش حقوق صاحبان سهام و در نتیجه کاهش ارزش شرکت خواهد شد.

با توجه به اهمیت ساختار سرمایه یک شرکت، اولین گام در فرآیند تصمیم گیری اخذ منابع مالی این است که مدیریت یک شرکت تصمیم بگیرد که چه مقدار سرمایه خارجی برای فعالیت کسب و کار خود نیاز دارد. هنگامی که این مقدار مشخص شد، مدیریت باید بازارهای مالی را بررسی کند تا شرایطی را که شرکت می تواند در آن منابع مالی خود را دریافت کند، تعیین کند. این مرحله برای فرآیند بسیار مهم است زیرا محیط بازار ممکن است توانایی شرکت را برای انتشار اوراق بدهی یا سهام عادی در مقدار مورد نیاز و یا نرخ مطلوب کاهش دهد.

بر این اساس، پس از پاسخ به این سؤالات، مدیریت یک شرکت می تواند سیاست ساختار سرمایه مناسب را طراحی کند و بسته ای از ابزارهای مالی را طراحی کند که باید به سرمایه گذاران فروخته شود. با پیروی از این فرآیند سیستماتیک، تصمیمات مالی مدیریت باید بر اساس برنامه استراتژیک بلندمدت آن و اینکه چگونه میخواهد شرکت را در طول زمان رشد دهد، اجرا شود. متأسفانه، استفاده بیش از حد از اهرم مالی توسط بسیاری از شرکتها در این صنایع، نقش مهمی در واداشتن بسیاری از آنها به ورشکستگی داشته است. مانند خطوط هوایی ترنس ورلد در سال 2001 و همچنین ورشکستگی بانک سرکایه گذاری Lehman Brothers (2008) و تعداد زیادی از مؤسسات مالی با اهرم بسیار بالا نمونههای بارز پیامدهای منفی است که با استفاده از ساختارهای سرمایه بسیار اهرمی مرتبط است. علاوه بر اینها، استفاده بیش از حد از اهرم مالی بود که منجر به بحران مالی ایالات متحده بین سالهای 2007 و 2009 شد.

میزان استفاده از اهرم مالی بسته به صنعت و بخش های مختلف کسب و کار بسیار متفاوت است. بسیاری از بخشهای صنعتی وجود دارند که شرکتها در آنها با درجه بالایی از اهرم مالی فعالیت میکنند. خرده فروشی ها، خطوط هوایی، فروشگاه های مواد غذایی، شرکت های خدماتی و موسسات بانکی نمونه هایی از این دست هستند.

دکتر اسماعیل ابراهیمی

مطالعه پیرامون ساختار سرمایه بهینه یک شرکت به سال 1958 باز می گردد، زمانی که آقای فرانکو مودیلیانی و آقای مرتون میلر، مقاله برنده جایزه نوبل خود را با عنوان “هزینه سرمایه، تامین مالی شرکت ها و نظریه سرمایه گذاری” منتشر کردند.

مودیلیانی و میلر به عنوان پیشفرض مهم کارشان نشان دادند که در شرایطی که مالیات بر درآمد شرکت در محیط کسبوکار وجود ندارد، استفاده از اهرم مالی بر ارزش شرکت تأثیر نمیگذارد. این دیدگاه که به عنوان قضیه گزاره بی ربط شناخته می شود، یکی از مهم ترین بخش های نظریه دانشگاهی است که تاکنون منتشر شده است.

تحقبقات آنها، که عموماً به عنوان تئوری معاوضه ساختار سرمایه شناخته می شود، نشان می دهد که ساختار سرمایه بهینه یک شرکت باید تعادل محتاطانه ای بین مزایای مالیاتی مرتبط با استفاده از سرمایه بدهی و هزینه های مرتبط با احتمال ورشکستگی شرکت باشد. امروزه، پیشفرض نظریه مذکور، پایهای است که مدیریت شرکت باید از آن برای تعیین ساختار سرمایه بهینه برای یک شرکت استفاده کند.

شاید بهترین راه برای نشان دادن تأثیر مثبت اهرم مالی بر عملکرد مالی شرکت، ارائه یک مثال ساده باشد. بازده حقوق صاحبان سهام (ROE) یک نسبت محبوب است که در اندازه گیری سودآوری یک کسب و کار استفاده می شود زیرا سودی را که یک شرکت در یک سال مالی ایجاد کرده است با پولی که سهامداران سرمایه گذاری کرده اند مقایسه می کند. از این گذشته، هدف هر کسب و کاری به حداکثر رساندن ثروت سهامداران است و ROE معیار بازگشت سرمایه سهامداران است.

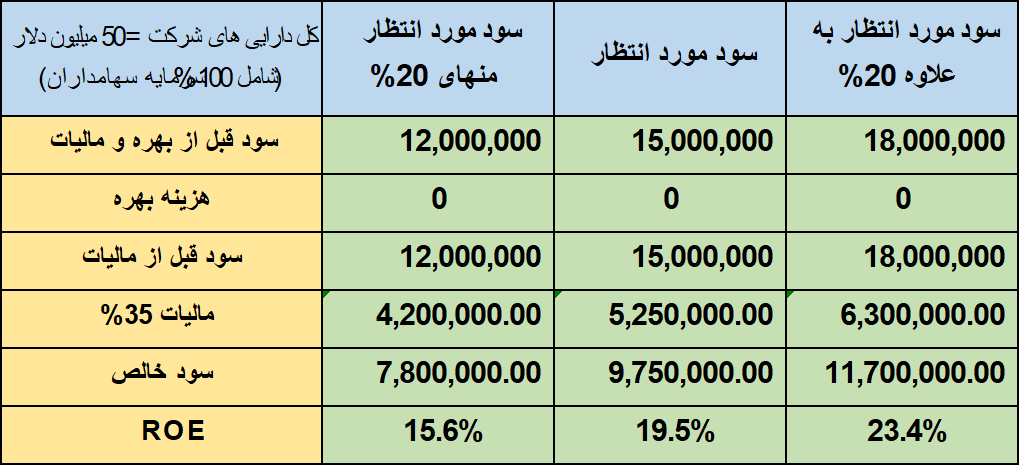

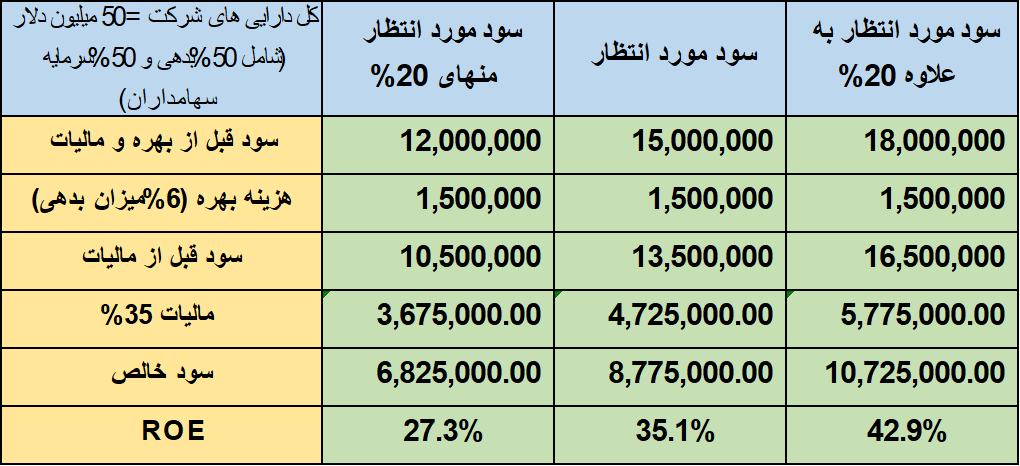

در جدول مقابل، صورت سود و زیان شرکت فرضی ABC با فرض ساختار سرمایه که شامل 100% سرمایه سهامداران است، ایجاد شده است. سرمایه جذب شده 50 میلیون دلار بود. از آنجایی که تنها سهام برای جمع آوری این مبلغ صادر شده است، ارزش کل سهام نیز 50 میلیون دلار است. در این نوع ساختار، ROE شرکت بسته به سطح درآمد قبل از مالیات شرکت بین 15.6٪ تا 23.4٪ پیش بینی می شود.

سه سناریو برای سودآوری شرکت در نظر گرفته شده است، 20% بالاتر و 20% پایین تر از برآورد مورد انتظار. اما زمانی که ساختار سرمایه شرکت ABC دوباره مهندسی می شود تا شامل 50% بدهی و 50% سرمایه سهامداران باشد، ROE شرکت به طور چشمگیری افزایش می یابد و به محدوده ای بین 27.3% و 42.9% می رسد.

همانطور که می بینید، اهرم مالی می تواند برای نشان دادن عملکرد یک شرکت به طور چشمگیری بهتر از آنچه که فقط با اتکا به استفاده از تامین مالی سرمایه سهامداران به دست می آید، استفاده شود.

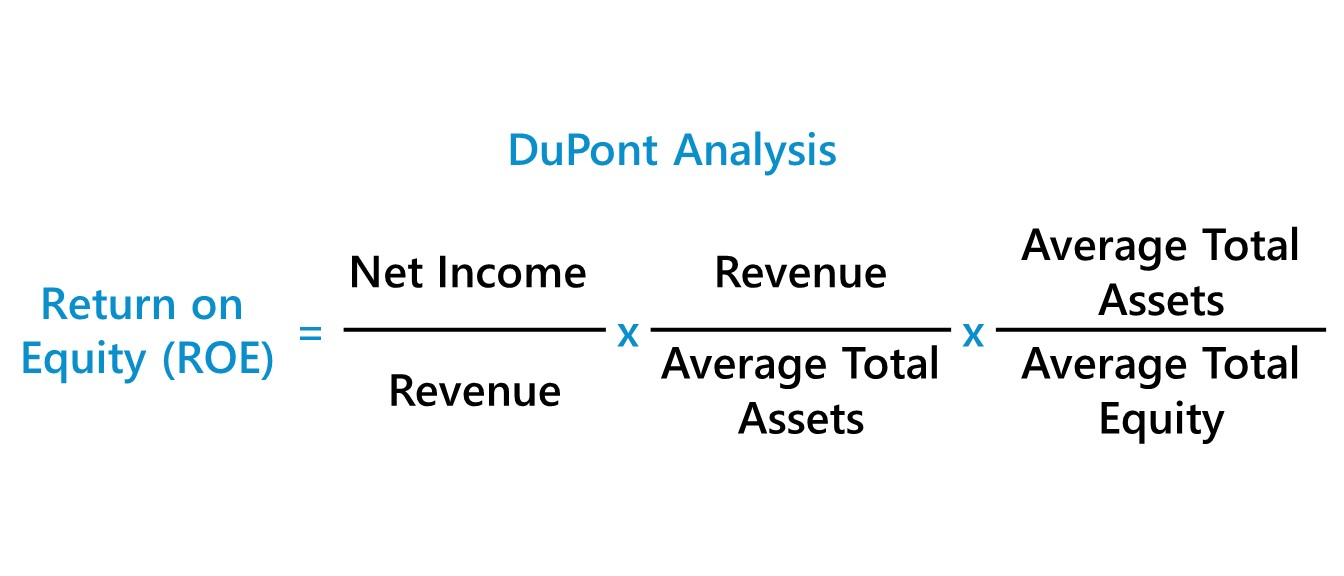

یک روش رایج برای محاسبه ROE، استفاده از مدل DuPont است. در سادهترین شکل آن، مدل دوپونت یک رابطه کمی بین درآمد خالص و حقوق صاحبان سهام برقرار میکند، که در آن ضریب بالاتر، عملکرد قویتری را منعکس میکند.

مدل DuPont محاسبه نسبت ROE را گسترش می دهد تا سه بخش از آن را شامل شود. این بخش ها شامل حاشیه سود شرکت، گردش دارایی ها و ضریب سهام (اهرم مالی) است. بر این اساس، فرمول توسعه یافته DuPont برای ROE به شرح زیر است:

بر اساس این معادله، مدل DuPont نشان میدهد که ROE یک شرکت تنها با افزایش سودآوری شرکت، با افزایش کارایی عملیاتی یا با افزایش اهرم مالی آن میتواند بهبود یابد.

مدیریت شرکت تمایل دارد اهرم مالی را با استفاده از نسبتهای نقدینگی کوتاهمدت و نسبتهای سرمایه بلندمدت یا نسبت پرداخت بدهی اندازهگیری کند. همانطور که از نام آن پیداست، این نسبت ها برای سنجش توانایی شرکت در انجام تعهدات کوتاه مدت خود استفاده می شود. دو مورد از پرکاربردترین نسبتهای نقدینگی کوتاهمدت، نسبت جاری و نسبت آنی هستند. هر دوی این نسبت ها دارایی های جاری شرکت را با بدهی های جاری آن مقایسه می کند.

با این حال، در حالی که نسبت جاری یک معیار ریسک انباشته را ارائه می دهد، نسبت آنی ارزیابی بهتری از ترکیب دارایی های جاری شرکت به منظور برآورده کردن تعهدات بدهی جاری آن ارائه می دهد زیرا موجودی را از دارایی های جاری خارج می کند.

نسبت های سرمایه نیز برای اندازه گیری اهرم مالی استفاده می شوند. در حالی که بسیاری از نسبت های سرمایه در صنعت استفاده می شوند، دو مورد از محبوب ترین معیارها نسبت بدهی بلندمدت به دارایی ها و نسبت کل بدهی به دارایی ها است. استفاده از این نسبت ها نیز برای اندازه گیری اهرم مالی بسیار مهم است. در بازارهای مالی که نرخهای وامهای کوتاهمدت پایین است، مدیریت ممکن است استفاده از بدهیهای کوتاهمدت را برای تأمین مالی نیازهای سرمایه کوتاهمدت و بلندمدت خود انتخاب کند. بنابراین، معیارهای سرمایه گذاری کوتاه مدت نیز باید برای انجام یک تجزیه و تحلیل ریسک کامل استفاده شود.

نسبت های پوشش نیز برای اندازه گیری اهرم مالی استفاده می شوند. نسبت پوشش بهره، شاید شناخته شده ترین معیار ریسک باشد. نسبت پوشش بهره بسیار مهم است زیرا نشان دهنده توانایی شرکت برای داشتن درآمد عملیاتی قبل از مالیات کافی برای پوشش هزینه های مالی خود است.

نسبت جریان نقد عملیاتی به کل بدهی و نسبت جریان نقد آزاد به کل بدهی نیز معیارهای ریسک مهمی هستند که توسط مدیریت شرکت استفاده می شوند.

هنگام ایجاد ساختار سرمایه شرکت باید عوامل کمی و کیفی زیادی در نظر گرفته شود.

تصمیم ساختار سرمایه را می توان با نگاه کردن به مجموعه ای از عوامل داخلی و خارجی نیز مورد توجه قرار داد.

در اصل، مدیریت شرکت از اهرم مالی در درجه اول برای افزایش سود هر سهم شرکت و افزایش بازده حقوق صاحبان سهام استفاده می کند. با این حال، همراه با این مزایای مذکور، پتانسیل و احتمال افزایش هزینه های مالی و حتی شاید ورشکستگی نیز وجود دارد.

با در نظر گرفتن این موضوع، مدیریت یک شرکت باید ریسک تجاری شرکت، موقعیت مالیاتی شرکت، انعطاف پذیری مالی ساختار سرمایه شرکت و درجه تهاجمی مدیریتی شرکت را هنگام تعیین ساختار سرمایه بهینه کسب و کار در نظر بگیرد.

سخن پایانی اینکه استفاده از بدهی و اهرم مالی در شرکتها می تواند سبب افزایش ارزش آن کسب و کار گردد، اما باید این موضوع را مد نظر قرار داد که افزایش اهرم مالی حتما به صورت بهینه در ساختار سرمایه شرکتها انجام شود تا سبب ورشکستگی و خطرات ناشی از هزینه های بالای مالی در شرکت نشود.

سرمایهگذاران براساس سطح ریسکپذیری خود به دنبال شناخت فرصتهای سرمایهگذاری سودآورند و بازار سرمایه بهعنوان یکی از بازارهای جذاب، پویا و متنوع میتواند پاسخگوی نیاز سرمایهگذاران از قشرهای مختلف باشد.